住まいを購入する時、住宅ローンを組む方が大半という調査結果があります。

国土交通省の「平成30年度 住宅市場動向調査」によると、注文住宅(新築)取得世帯の79.9%、分需要戸建住宅と分譲マンション取得世帯がそれぞれ72.6%と68.1%、中古戸建住宅と中古マンション取得世帯でそれぞれ54.1%と55.2%が住宅ローンを利用していると回答しています。(一次取得以外も含む)

国土交通省 平成30年度 住宅市場動向調査~調査結果の概要~

大きな金額の借入になりますから、無理なく返済できるか心配に思われる方も多いのではないでしょうか。今回からシリーズで資金計画のシミュレーション実例をご紹介します。

関連するコラム

【まとめ】実例紹介-人生の三大支出と資金計画-

【まとめ】実例紹介-人生の三大支出と資金計画-

住まいの購入を考える時、リフォームしたいと思った時、住みかえを考える時など。人生の中で「住まい」の大きな決断をする時に不安に思うことはありませんか?不安の一つが「資金計画」という方も多いと思いのではないでしょうか。

シリーズでご紹介している人気コラム「実例紹介 人生の三大支出と資金計画」をまとめてご紹介します。ここには住まいを考える時、決断する時のヒントがたくさん詰まっているはずです。

Aさんご家族はご夫婦とお子さま2人の4人家族。ふらっと見に行った新築物件が気になっています。案内してくれた不動産会社の担当者が「Aさんならローンの借入れは大丈夫ですよ!」と勧めたそうですが、これから子どもの教育費がかかることを考えると、6,000万円という金額は不安があるといいます。

この物件を購入しても問題はないのでしょうか?(続きは下記リンクよりご覧ください)

Bさんご家族は結婚したばかり、結婚前にご主人が住んでいたアパートに現在一緒に住んでいます。次の賃貸契約の更新のタイミングで、もう少し広いところに引越しするかマンションを購入しようかと考え始めたそうです。

現在ご夫婦共働きで世帯年収は800万円、これから家族が増えた場合の収入や支出が良く分からず、予算設定に悩んでいます。また、結婚式などに貯金を使ったため貯蓄があまりなく、頭金が支払えるのかも心配だといいます。今の住環境は気に入っており、近くで販売中の約6,000万円の新築マンションが気に入りましたが、購入を決める前に無理のない予算設定をしたいとのご相談です。(続きは下記リンクよりご覧ください)

Cさん家族はマイホームを購入するか賃貸のままか迷っているというお悩みです。現在社宅にお住まいで家賃補助があり、実負担は7万円/月。マイホームを購入すると家賃補助がなくなり、例えば6,000万円の物件を購入した場合は住宅ローンの返済額として、確実に今よりも負担額が上がってしまいます。購入した場合の負担額が上がることへの不安があり、家賃補助のある間は賃貸のままとした方が良いのか、それとも早めに購入すべきかと決断のタイミングに迷っています。(続きは下記リンクよりご覧ください)

Dさん家族は中古マンション購入を検討中です。購入したうえでリノベーションし、雑誌に出てくるような素敵な住まいに憧れていらっしゃいます。漠然とした予算感はあるものの、実際に住宅ローンの返済について固定金利と変動金利の違いなどイメージできない部分があり、不安をなくしたいとのご要望です。(続きは下記リンクよりご覧ください)

Eさん家族は転勤が多く、長く社宅住まいをしています。転勤が多いことで今まで購入に踏み切れなかったものの、そろそろ定年後の老後生活も気になりだし始め、このまま賃貸住まいで良いのか、購入した方が良いのか悩まれています。そしてもし購入するなら予算はいくらが適切なのか、資金的な見通しをしっかり立てたいとのご要望です。

(続きは下記リンクよりご覧ください)

Fさんは会社員の女性です。現在住んでいるワンルームが手狭になり、職場にも近く、もう少し広いマンションに引っ越したいとお考えです。広い賃貸物件に引っ越して、このまま家賃を払い続けて良いのだろうか?それとも購入した方が賢明なのか…と考え始め、1LDKなど単身向けのマンションを購入しようか迷っていらっしゃいます。(続きは下記リンクよりご覧ください)

Gさんご家族は、ご夫婦の年齢が50代後半になったことをきっかけに、定年後の生活にまつわる老後資金のこと、セカンドライフを過ごすマイホームのことが気になり始めたそうです。今回は定年後の生活費や老後資金を軸に、これから先の生活を踏まえて住まいをどうするかについても考えていきましょう。(続きは下記リンクよりご覧ください)

住まいと暮らしのコンシェルジュでは、提携するファイナンシャルプランナーと共に資金計画のシミュレーション(ライフ・プランニング)を実施しております。また、資金計画のシミュレーションを元に、建て替えのご相談までトータルで承っております。多くの提携パートナー会社とともに、具体的なプランや金額をご案内いたしますので、快適なセカンドライフに向けてコンシェルジュと一緒に住まいの検討を進めませんか。

2020/06/01

まとめ2020/06/01

住宅ローンの返済はもちろん、人生の三大支出と言われるお子さまの教育資金、ご自身の老後資金も含めて検証していきましょう。

夫:32歳、年収620万円。妻:専業主婦。6,000万円の戸建て購入を検討

今回ご紹介するAさんご家族はご夫婦とお子さま2人の4人家族。ふらっと見に行った新築物件が気になっています。案内してくれた不動産会社の担当者が「Aさんならローンの借入れは大丈夫ですよ!」と勧めたそうですが、これから子どもの教育費がかかることを考えると、6,000万円という金額は不安があるといいます。

この物件を購入しても問題はないのでしょうか?

■ご家族構成

夫:32歳(年収620万円)

妻:30歳(専業主婦)

長男:3歳

長女:1歳

■購入物件のご要望

6,000万円の新築戸建て

貯蓄:1,500万円

家賃:13.0万円/月(駐車場代含む)

生活費:11.0万円/月

車;所有(10年ごとに買い替え)

お小遣い:夫、妻ともに3万円/月

6,000万円の戸建て購入でシミュレーション

奥様は現在専業主婦ですが、お子さまが小学校に入学したら扶養の範囲で仕事に就き、ずっと仕事は続けたいとのお考えです。では、無理のない範囲で奥様の年収を年間80万円みておきましょう。お子さまは2人とも高校から私立に進学した場合の想定です。1人あたり約1,500万円の教育費がかかりますから、合計で約3,000万円ですね。また、今後お子さまが成長すると生活費も今のままでは難しいでしょう。お子さまが学生の頃は少し加算しておきましょう。

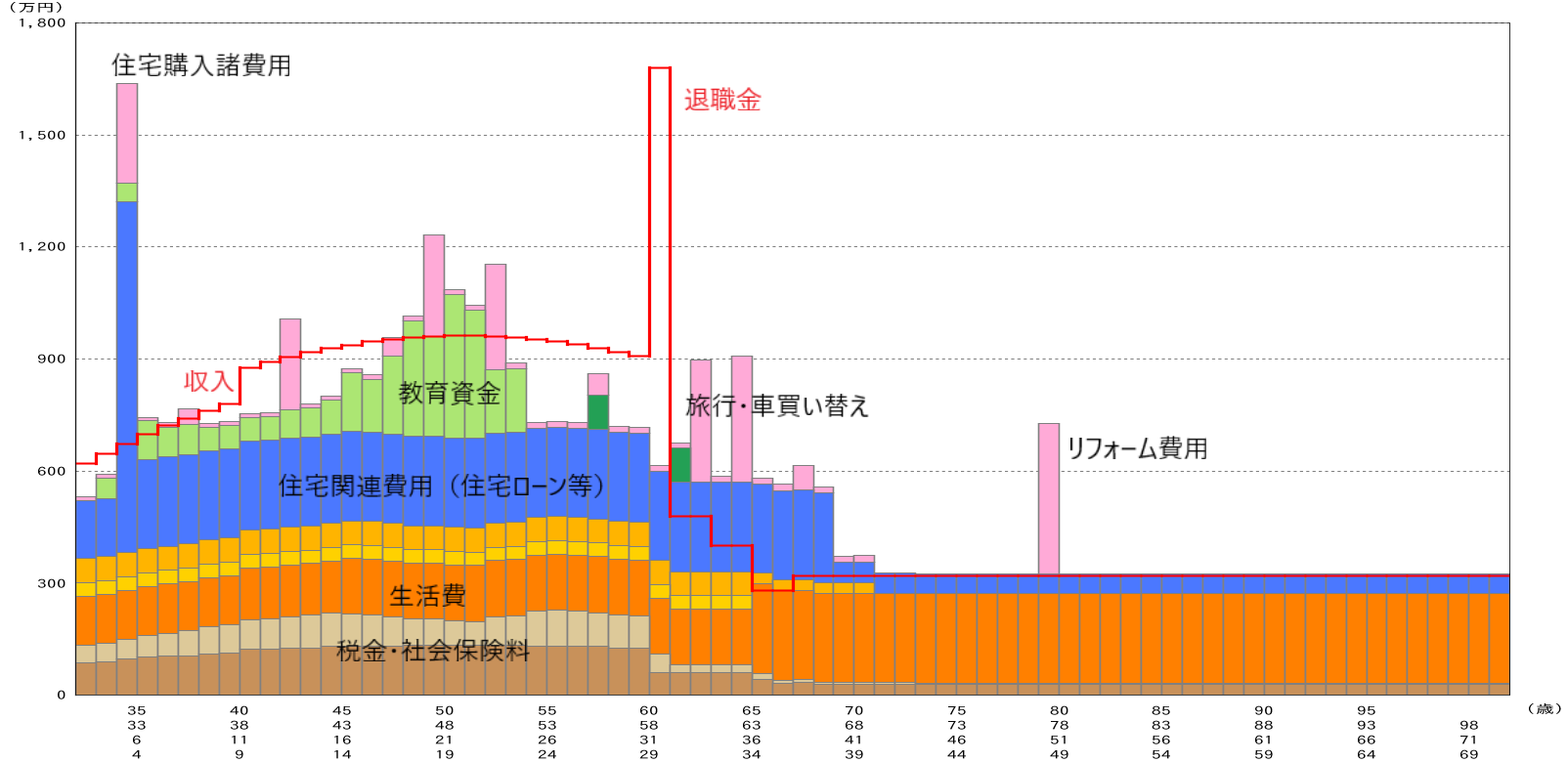

では、今後の資金計画のグラフを見てみましょう。

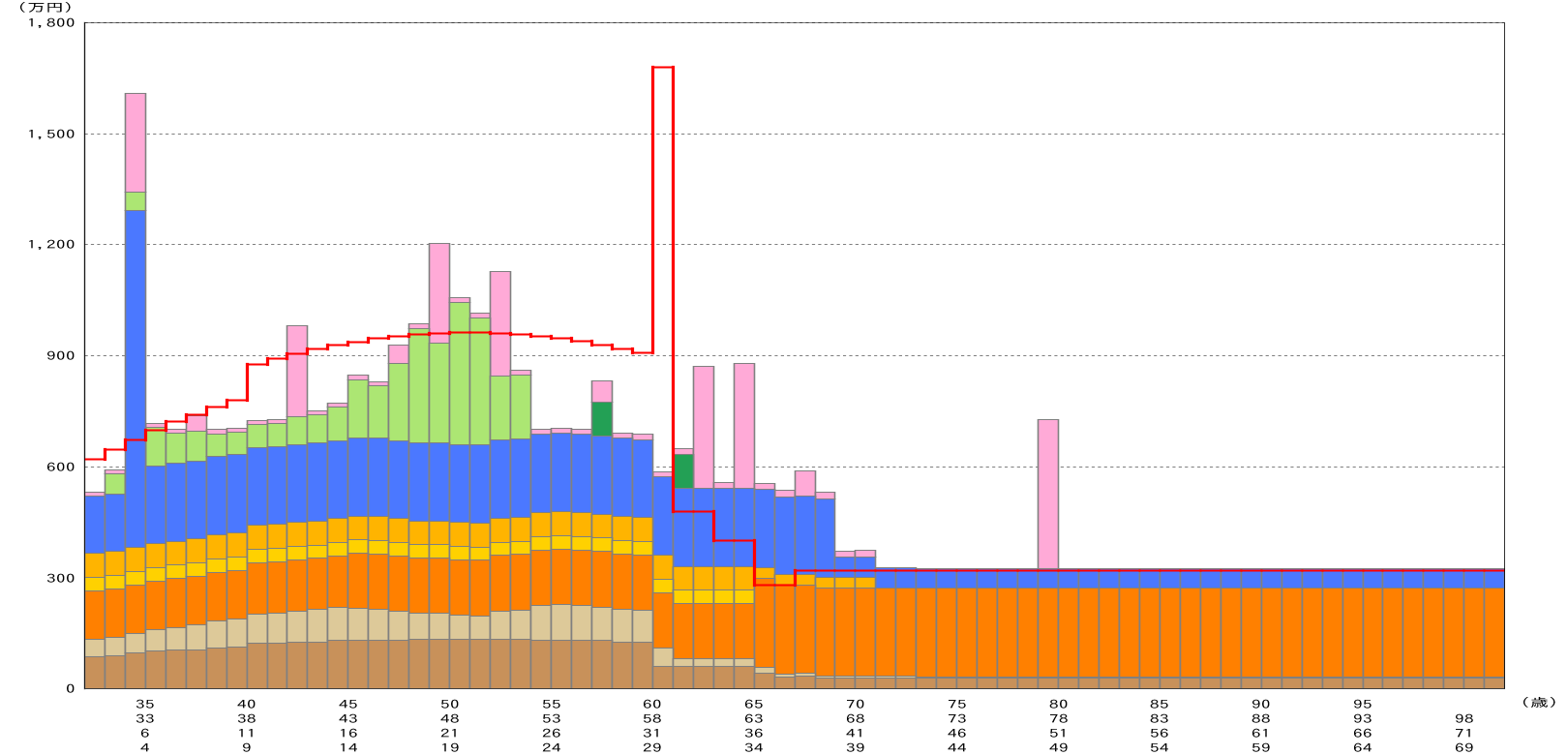

年度別収支:物件価格6,000万円の場合

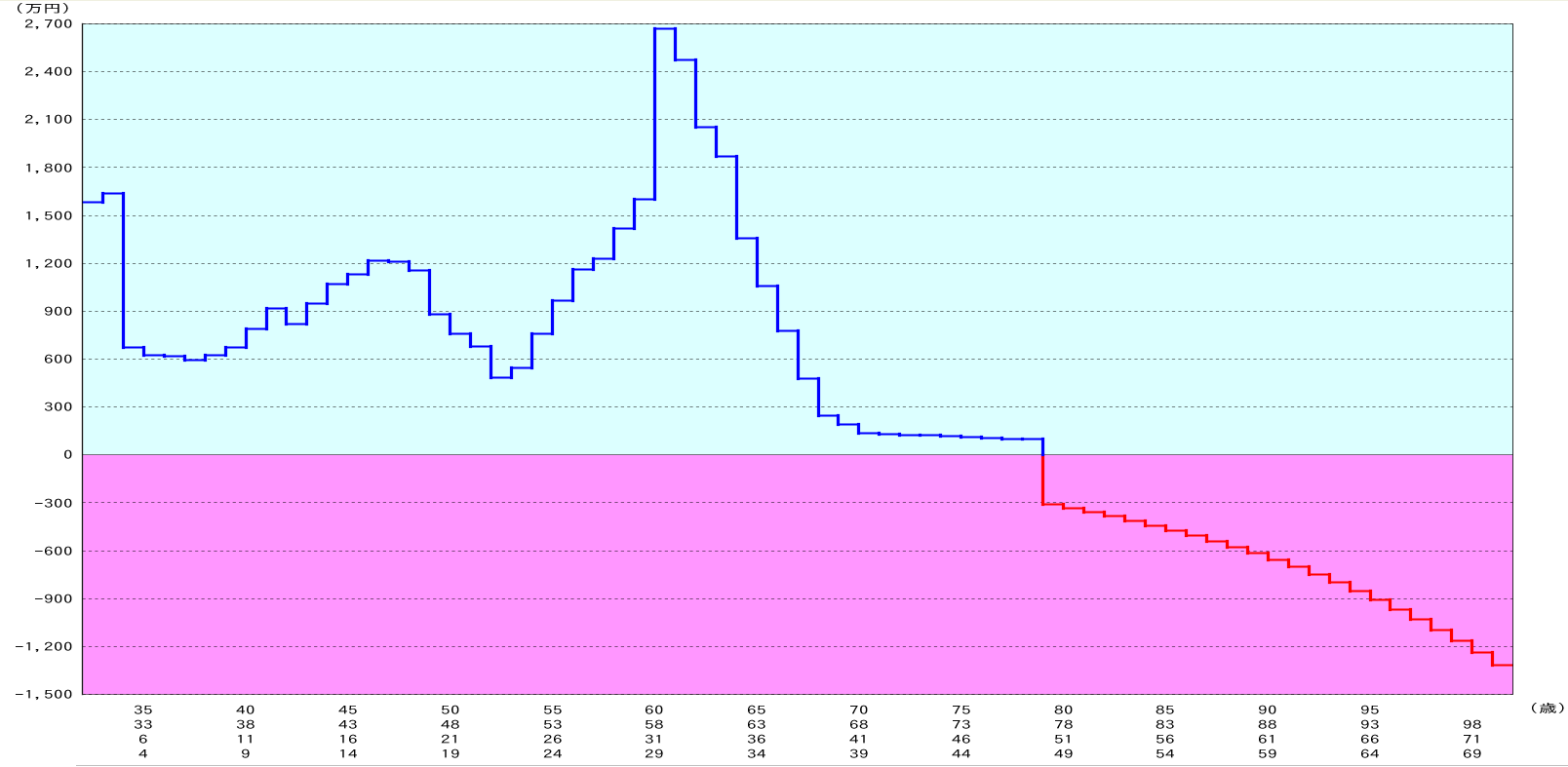

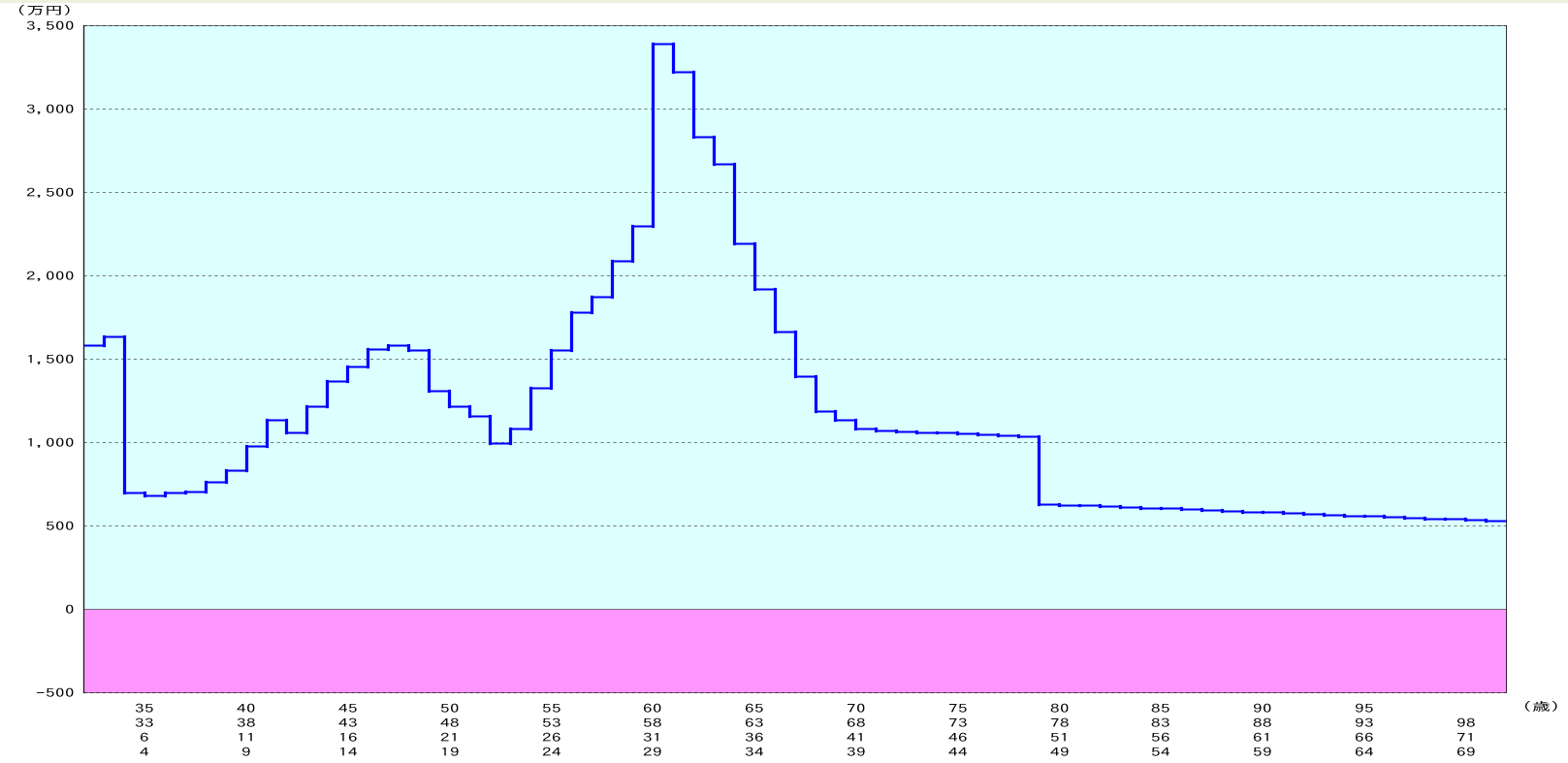

金融資産残高:物件価格6,000万円の場合

上のグラフは年度別の収支を表したもので、横軸は年齢を表し縦軸は収支の各金額を表します。また、赤い折れ線が収入、色別の棒グラフが支出になります。色の内訳は大きくオレンジは生活費、その下のベージュ・茶色が税金・社会保険料、青が住宅ローン、緑が教育資金、ピンクが車の買い替えや旅行・リフォーム費用などの支出になります。

下のグラフは金融資産残高を表し、横軸は同じく年齢、縦軸は金融資産残高の合計を表します。つまり、0を下回ると赤字つまり資金ショートを起してしまいます。

年度別収支のグラフを見ると、お子さま2人が大学生のタイミングでは支出が収入を抜いています。そのため、事前に住宅ローンの繰り上げ返済などをしすぎずに教育資金をしっかり手元に残しておくことが必要です。また、ご主人が60歳のタイミングで定年を迎え、退職金を見込んでいます。定年後に住宅ローンの返済が残っていることが分かりますね。

Aさん家族の場合、ご心配されていた教育資金の捻出という点について必要な時に資金は捻出できそうですが、残念ながらこの計画では老後の資金がショートしてしまうため教育資金を含めての見直しが必要です。老後の生活として年金支給を見込んでいますが、シミュレーションでは夫婦2人の生活で20万円/月の支出をみています。この額は決して贅沢な生活の場合の金額とは言い切れませんから、この支出を削るよりも老後を迎える前に老後資金をしっかり準備しておく方が良いでしょうね。

Aさん家族の改善ポイントは?

支出を抑える、もしくは収入を増やすことを検討しましょう。仮に他の条件を変えずに購入する物件価格を△1,000万円とした5,000万円の場合でシミュレーションしてみましょう。その場合のグラフが下記になります。

年度別収支:物件価格5,000万円の場合

金融資産残高:物件価格5,000万円の場合

年度別収支のグラフの青い部分の「住宅ローン」の負担が少なくなり、金融資産残高のグラフでは0を下回ることがなくなりましたね。これなら無理のない資金計画といえます。もし、予算をキープしたいのなら、収入を上げることも検討しましょう。例えば、奥様が現在扶養の範囲の年収ですが、単純計算で60歳までに総収入額を1,000万円増やすことです。例えば、40歳からの20年で1,000万円、つまり年間50万円収入を増やすことも改善案の1つです。ただしその場合、扶養控除もなくなりますし、所得税など収入が増える分の税額も変わります。また外食費や奥様のおこづかいが増えることが予測されますので生活費の見直しも必要になります。

Aさんご夫妻は、シミュレーションをして、漠然としていた予算の感覚が掴めたといいます。老後も安心できる5,000万円を予算に設定して住まい探しを検討していくことになりました。これからどのようにいくら貯蓄をし、いつまでにいくら必要かが分かると安心ですよね。

住まいと暮らしのコンシェルジュでは提携するファイナンシャルプランナーと共に資金計画のシミュレーション(ライフ・プランニング)を実施しております。中立な立場のコンシェルジュと一緒に「無理のない予算」を見つけませんか。初回相談時に資金計画のシミュレーションをご希望の場合は「ライフ・プランニング希望」とお申し付けの上、来店ご希望日の日程候補をいくつかお知らせください。また定期的に「住まいの予算の決め方「個別」住宅資金相談会」を開催しております。こちらからもお申込みいただけます。(リンク先が表示されない場合、次回開催日は未定です。)

|サービス案内|お金に関すること|基礎知識|成功ノウハウ|よくある質問|

関連するコラム

【まとめ】実例紹介-人生の三大支出と資金計画-

【まとめ】実例紹介-人生の三大支出と資金計画-

住まいの購入を考える時、リフォームしたいと思った時、住みかえを考える時など。人生の中で「住まい」の大きな決断をする時に不安に思うことはありませんか?不安の一つが「資金計画」という方も多いと思いのではないでしょうか。

シリーズでご紹介している人気コラム「実例紹介 人生の三大支出と資金計画」をまとめてご紹介します。ここには住まいを考える時、決断する時のヒントがたくさん詰まっているはずです。

Aさんご家族はご夫婦とお子さま2人の4人家族。ふらっと見に行った新築物件が気になっています。案内してくれた不動産会社の担当者が「Aさんならローンの借入れは大丈夫ですよ!」と勧めたそうですが、これから子どもの教育費がかかることを考えると、6,000万円という金額は不安があるといいます。

この物件を購入しても問題はないのでしょうか?(続きは下記リンクよりご覧ください)

Bさんご家族は結婚したばかり、結婚前にご主人が住んでいたアパートに現在一緒に住んでいます。次の賃貸契約の更新のタイミングで、もう少し広いところに引越しするかマンションを購入しようかと考え始めたそうです。

現在ご夫婦共働きで世帯年収は800万円、これから家族が増えた場合の収入や支出が良く分からず、予算設定に悩んでいます。また、結婚式などに貯金を使ったため貯蓄があまりなく、頭金が支払えるのかも心配だといいます。今の住環境は気に入っており、近くで販売中の約6,000万円の新築マンションが気に入りましたが、購入を決める前に無理のない予算設定をしたいとのご相談です。(続きは下記リンクよりご覧ください)

Cさん家族はマイホームを購入するか賃貸のままか迷っているというお悩みです。現在社宅にお住まいで家賃補助があり、実負担は7万円/月。マイホームを購入すると家賃補助がなくなり、例えば6,000万円の物件を購入した場合は住宅ローンの返済額として、確実に今よりも負担額が上がってしまいます。購入した場合の負担額が上がることへの不安があり、家賃補助のある間は賃貸のままとした方が良いのか、それとも早めに購入すべきかと決断のタイミングに迷っています。(続きは下記リンクよりご覧ください)

Dさん家族は中古マンション購入を検討中です。購入したうえでリノベーションし、雑誌に出てくるような素敵な住まいに憧れていらっしゃいます。漠然とした予算感はあるものの、実際に住宅ローンの返済について固定金利と変動金利の違いなどイメージできない部分があり、不安をなくしたいとのご要望です。(続きは下記リンクよりご覧ください)

Eさん家族は転勤が多く、長く社宅住まいをしています。転勤が多いことで今まで購入に踏み切れなかったものの、そろそろ定年後の老後生活も気になりだし始め、このまま賃貸住まいで良いのか、購入した方が良いのか悩まれています。そしてもし購入するなら予算はいくらが適切なのか、資金的な見通しをしっかり立てたいとのご要望です。

(続きは下記リンクよりご覧ください)

Fさんは会社員の女性です。現在住んでいるワンルームが手狭になり、職場にも近く、もう少し広いマンションに引っ越したいとお考えです。広い賃貸物件に引っ越して、このまま家賃を払い続けて良いのだろうか?それとも購入した方が賢明なのか…と考え始め、1LDKなど単身向けのマンションを購入しようか迷っていらっしゃいます。(続きは下記リンクよりご覧ください)

Gさんご家族は、ご夫婦の年齢が50代後半になったことをきっかけに、定年後の生活にまつわる老後資金のこと、セカンドライフを過ごすマイホームのことが気になり始めたそうです。今回は定年後の生活費や老後資金を軸に、これから先の生活を踏まえて住まいをどうするかについても考えていきましょう。(続きは下記リンクよりご覧ください)

住まいと暮らしのコンシェルジュでは、提携するファイナンシャルプランナーと共に資金計画のシミュレーション(ライフ・プランニング)を実施しております。また、資金計画のシミュレーションを元に、建て替えのご相談までトータルで承っております。多くの提携パートナー会社とともに、具体的なプランや金額をご案内いたしますので、快適なセカンドライフに向けてコンシェルジュと一緒に住まいの検討を進めませんか。

2020/06/01

まとめ2020/06/01